Il 2022 sarà un anno importante per le agevolazioni agli investimenti in quanto, salvo modifiche, si tratterà dell’ultimo anno con percentuali cospicue di sostegno tramite credito di imposta. Con l’approvazione della Legge di Bilancio 2022 infatti, a partire dal 2023 le percentuali si ridurranno sensibilmente.

La Legge di Bilancio 2021 aveva già definito la struttura degli aiuti agli investimenti sotto forma di credito di Imposta per l’anno 2022. Le percentuali sono generalmente riviste al ribasso rispetto al 2021, ma le modalità di utilizzo e i requisiti rimangono gli stessi.

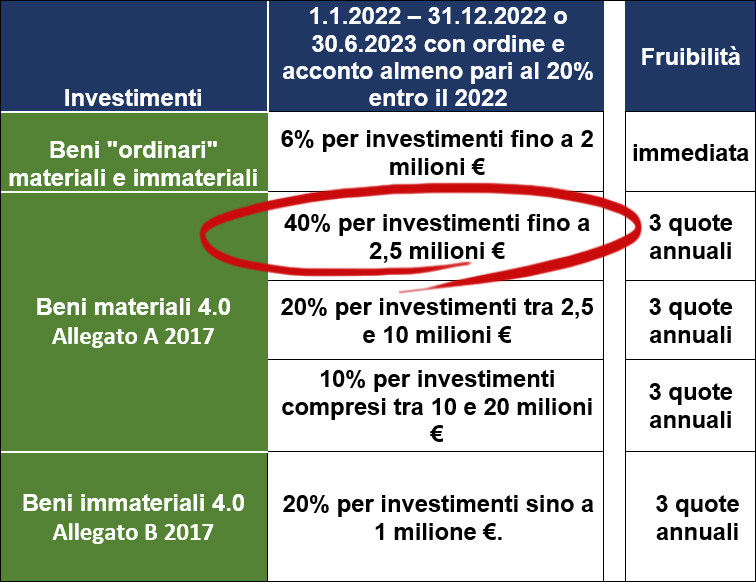

Per gli investimenti realizzati a partire dal 1° gennaio 2022 al 31 dicembre 2022, o al 30 giugno 2023 con ordine e acconto pagato almeno pari al 20% entro il 2022 sono previste le seguenti agevolazioni:

*Fonte CNA PR

Dal gennaio 2023 e fino a tutto il dicembre 2025, con consegna allungata fino al giugno 2026, secondo questo schema:

- 20% per investimenti fino a 2,5 milioni

- 10% per investimenti da 2,5 a 10 milioni

- 5% per investimenti da 10 a 20 milioni

Diminuzione dell’aliquota anche per i beni immateriali 4.0 previsti dall’allegato B: per il 2021 e il 2022 l’aliquota è fissata al 20%. La legge di bilancio 2022 prevede una proroga ancora al 20% per il 2023 e poi al 15% per il 2024 e al 10% per il 2025.

Caratteristiche dell’agevolazione per i beni materiali e immateriali 4.0 facenti parte degli allegati A e B 2017:

1. I beni materiali 4.0 agevolabili sono raggruppati in tre categorie:

a) Beni strumentali il cui funzionamento è controllato da sistemi computerizzati o gestito tramite opportuni sensori ed azionamenti

b) Sistemi per l’assicurazione della qualità e della sostenibilità

c) Dispositivi per l’interazione uomo macchina e per il miglioramento dell’ergonomia e della sicurezza del posto di lavoro in logica 4.0.

Utilizzo del credito di imposta 4.0

Il credito d’imposta 4.0 sarà utilizzabile esclusivamente in compensazione (ai sensi dell’art. 17, D.Lgs. n. 241/1997), in 3 quote annuali di pari importo, a differenza della precedente annualità quando le quote annuali erano 5. Per poter beneficiare dell’agevolazione è necessario produrre una perizia asseverata da parte di un ingegnere abilitato che attesti il rispetto dei requisiti previsti dalla normativa (per importi inferiori a 300.000 euro la perizia potrà essere sostituita da una dichiarazione sostitutiva di atto notorio da parte del legale rappresentante).

L’interconnessione resta requisito fondamentale per poter fruire dell’agevolazione. Dal 2021 l’utilizzo del credito di imposta potrà partire dallo stesso anno di avvenuta interconnessione dei beni. Qualora l’interconnessione di detti beni avvenga in un periodo d’imposta successivo a quello della loro entrata in funzione sarà comunque possibile iniziare a fruire del credito d’imposta per la parte spettante per i beni non Industria 4.0.

Al bonus non si applicano i limiti di cui all’art. 1, comma 53, legge n. 244/2007, di cui all’art. 34, legge n. 388/2000 e di cui all’art. 31, D.L. n. 78/2010.

Per le imprese ammesse al credito d’imposta, la fruizione del beneficio spettante è comunque subordinata alla condizione del rispetto delle normative sulla sicurezza nei luoghi di lavoro applicabili in ciascun settore e al corretto adempimento degli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

Per poter beneficiare del credito di imposta, le fatture e gli altri documenti relativi all’acquisizione dei beni agevolati devono contenere l’espresso riferimento normativo.

+39 055 8430571

+39 055 8430571 sintesi@sintesicom.it

sintesi@sintesicom.it