Il quadro delle agevolazioni è molto complesso dopo le modifiche del Dl Aiuti

Guardando alla fine dell’anno diventa di rilevante attualità il tema delle agevolazioni fiscali correlate all’acquisto di beni strumentali: alla luce della riduzione del credito d’imposta per gli investimenti eseguiti dopo il 2022, potrebbe diventare urgente valutare la fattibilità di un’operazione in tempi rapidi, senza aspettare eventuali proroghe o rinnovi che potrebbero arrivare con la prossima manovra.

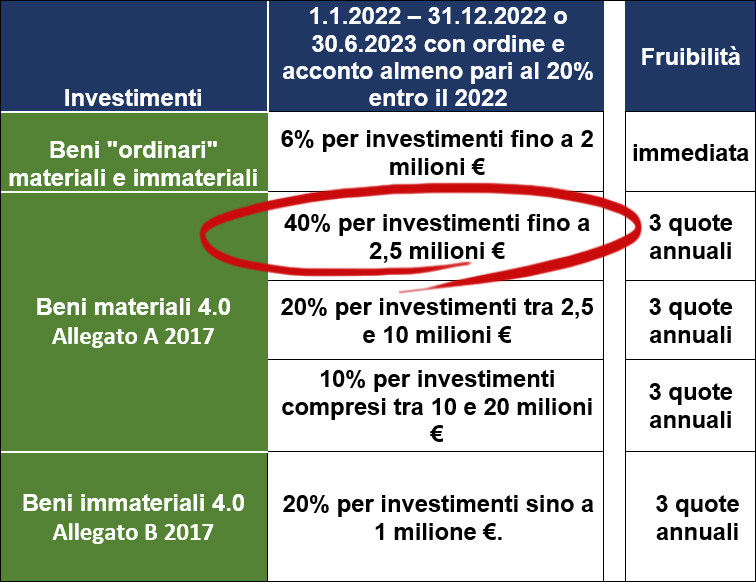

Va fatta chiarezza perché lo scenario normativo è molto articolato, sia per le norme già approvate nel precedente esercizio (legge 234/21), sia per le novità introdotte negli ultimi mesi (Dl Aiuti 50/22); ed è molto facile fare confusione nell’individuare la corretta misura del tax credit. Ecco dunque le varie ipotesi di investimento in beni materiali e immateriali.

Beni «ordinari»

Per i beni strumentali nuovi acquistati nel 2022 (diversi da quelli qualificabili “4.0”), il credito d’imposta è stabilito nella misura del 6%, da calcolare sul costo di acquisto. Questa misura è prevista dall’articolo 1, comma 1055, della legge 178/20, che fissa in 2 milioni di euro il tetto di costo entro cui è fruibile il credito d’imposta.

La stessa aliquota di agevolazione è prevista per l’acquisto di beni strumentali immateriali diversi da quelli indicati nella Tabella B della legge 232/2016, ma in questo caso il costo massimo agevolabile è di un milione di euro.

In relazione a questi investimenti va segnalato che:

O il bene potrebbe essere consegnato anche entro il 30 giugno 2023, a condizione che entro il 31 dicembre 2022 sia versato al fornitore un acconto di almeno il 20% e che risulti accettato l’ordine dal medesimo fornitore;

O se il bene è stato consegnato entro il 30 giugno 2022, in forza di un acconto di almeno il 20% versato entro il 31 dicembre 2021 (con l’ordine accettato dal fornitore), il credito d’imposta è pari al 10% (comma 1054 della citata legge 178/20).

Beni materiali 4.0

La scadenza del 31 dicembre 2022 è importante anche per l’acquisto di beni materiali di cui alla tabella A della legge 232/16 (per comodità definiti “4.0”): in tal caso, infatti, la misura del credito d’imposta è fissata al 40% per gli investimenti fino a 2,5 milioni di euro, e decresce progressivamente fino al 10% per costi superiori a 10 milioni di euro, fino al tetto massimo di 20 milioni.

Resta ferma la finestra temporale “allargata”, se la consegna del bene avviene entro il 30 giugno 2023; in tale circostanza, se si rispettano le ulteriori condizioni sopra descritte, il credito sale al 50 per cento.

Beni immateriali 4.0

Per l’acquisto di beni immateriali di cui alla Tabella B allegata alla legge 232/2016, la misura del credito d’imposta era fissata nel 20% e comprendeva gli acquisti eseguiti in un arco temporale che andava dal 16 novembre 2020 fino al 31 dicembre 2022. Su questo punto però è intervenuto l’articolo 21 del Dl 50/22, che incrementa l’aliquota del credito d’imposta al 50% solo per gli investimenti eseguiti nel 2022, ferma restando la solita deroga di cui sopra per le consegne eseguite entro il 30 giugno 2023 (nel senso che anche in questo caso l’aliquota dell’ agevolazione è del 50%).

Investimenti eseguiti dal 2023

Per i soggetti che hanno in programma un investimento in beni strumentali, ma non riescono a eseguirlo (né a prenotarlo), entro il 2022 si prospetta l’azzeramento delle agevolazioni se parliamo di beni strumentali materiali o immateriali non 4.0. In base alla legislazione attuale, resterà solo l’agevolazione del patent box (incremento figurativo del 110% del costo) riferita alle attività di ricerca e sviluppo finalizzate alla creazione di beni immateriali riconducibili a software protetti da copyright, brevetti depositati, disegni e modelli.

Beni materiali e immateriali 4.0 acquisiti dal 2023

Il credito d’imposta “sopravvive” anche per i beni materiali e immateriali 4.0 acquisiti dal 2023 in poi, ma tende a decrescere.

Più precisamente, se parliamo di beni strumentali materiali, l’acquisto tra il 2023 e il 2025 (con finestra temporale “allargata” al 2026) determina un tax credit del 20% (progressivamente decrescente per investimenti che superano 2,5 milioni di euro, per arrivare al 5% per quelli il cui costo è compreso tra 10 e 20 milioni). Invece, per i beni immateriali 4.0 acquisiti dopo il 2022 e fino al 31 dicembre 2023, il credito è del 20%; e se l’acquisto avviene nel 2024 o nel 2025, la misura decresce rispettivamente al 15 e 10 per cento.

La consegna ultima del bene immateriale potrà avvenire al 30 giugno 2026, con le citate condizioni previste per la prenotazione del bene. Oltre questa data, ad oggi non sono previste agevolazioni sull’acquisto di beni strumentali 4.0.

Per maggiori informazioni riguardo agli incentivi 4.0:

Agevolazioni 4.0: novità per il 2022

Incentivi 4.0: tutto quello che c’è da sapere!

Fonte: Sole24Ore

+39 055 8430571

+39 055 8430571 sintesi@sintesicom.it

sintesi@sintesicom.it